皆さんのご家庭では昨年の医療費はどんな感じだったでしょうか。1月1日から12月31日までの1年間にかかった医療費が10万円を越える場合、医療費控除の確定申告で所得税の還付が受けられます。子供の歯の矯正治療も医療費控除の対象になるんですよ。

どうも該当しそうという方はぜひ確定申告で医療費控除に挑戦してみましょう。

確定申告で医療費控除の場合、対象家族と金額の見きわめ方

医療控除は世帯主だけが支払った分だけではなく、生計を共にする家族全ての医療費が対象となります。夫婦共稼ぎで健康保険が違っていても、一緒に住んでいれば合算して問題ありません。

ご主人が単身赴任の場合やお子さんが進学のために別居して仕送りしている場合も同一世帯ですから合算して申告しましょう。

しかし問題は医療費が10万を超えた金額これが通常の医療費控除額ですが、全てが戻ってくる訳ではないので、そこのところを注意しましょう。

医療控除額と実際にもどってくる還付金の金額は違うのです。医療費控除額の計算方法は

医療費控除額=(医療費控除の対象になる医療費 - 保険金等で補てんされた金額) - 10万円(総所得200万円未満の人は総所得金額等×5%)

年間の総所得が200万円未満の方、たとえば150万円の方でしたら、5%で75000円となります。所得の少ない方には払う税金を少なくするためにこのような仕組みになっています。

実際にもらえる還付金の額ですが、例として

風邪や歯科通院、子供の歯科矯正で30万円かかった山田さん宅

山田さんのお宅は医療費控除の対象になる金額が30万円あったとします。保険金などの補てんはなかったのでそこから10万円引くと、医療控除額は20万円になります。

実際に戻ってくる還付金の額ですが、

・山田さんが課税所得300万円の場合・・・20万円×10%=2万円

・山田さんが課税所得1800万円以上の場合・・・20万円×40%=8万円

この10%、40%は所得税の税率となり、たくさん税金を払っている方はたくさん還付金がもらえるという仕組みになっています。

しかしだいたいのご家庭は課税所得300万円~500万円くらいの方が多いのではないでしょうか。

普通の収入のご家庭の場合、

医療費控除で戻ってくる金額は、医療費全体の額から10万円引いて、残った額の1割程度が還付金として戻ってくる・・・と考えておいた方が良いでしょう。

例えば、10万円引いた医療費控除額が5000円だった場合・・・300万円程度の課税所得でしたら、500円しか戻ってきません。

そのために細かく領収書を計算したり、書類を用意したり税務署に車で届けたり・・かえって時間や経費の方がバカになりません。

サラリーマンのご家庭で課税所得がはっきりしている場合はその辺も考慮して、医療費控除を申請するかどうか決めたら良いと思います。

確定申告で医療費控除の領収書、エクセルでまとめておくと簡単

医療費控除の確定申告で大事なのは医療機関の領収書です。できれば家族別にファイルしてとっておくと後で整理するとき便利です。

医療費控除の対象になるのは

主に・病院、歯科の治療代、薬代、・薬局で買った市販の風邪薬などの医薬品代 などがメインになりますが、

・入院の部屋代、食事代 ・妊娠の定期検診代、検査費用 ・出産の入院費

・病院までの交通費(バス、電車はメモ書き可能)・子どもの治療のための歯科矯正

・自宅で介護保険を使った介護代金

大きな違いは予防のための医療費は不可、治療のための医療費はオッケーと考えましょう。健康診断で悪いところが見つからない場合は不可ですが、病気が見つかった場合は可になりますので要注意です。

医療費の領収書の整理のやり方

1.まずは家族別に分類する。日付は年度内であれば合算するので気にしなくて良い。

2.家族の中で一人ずつ医療機関や薬局別に分ける。

○×内科、白黒ドラッグストア、花鼻耳鼻科などなど・・

3,家族別、医療機関別にエクセルで表を作り、合計金額を出しておく。例えば夫婦で同じ歯医者にかかっていたとしても、別に合計を出しておく。

ここまでまずは、自分でやっておくと後が簡単になります。まとまった領収書は項目別にホチキスなどでまとめておきましょう。

確定申告で医療費控除に必要書類は?どうやって申告するの?

去年は入院した家族もいたし、全体の医療費は20万円は越えそうということで、医療費控除の確定申告をするとしましょう。

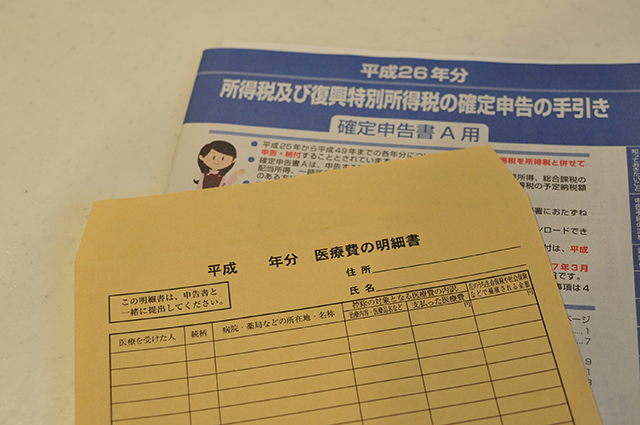

まず、初めて医療費の確定申告に挑戦する場合は、税務署や市役所、地区事務所などで

・平成 年分 医療費の明細書(茶色のB5くらいの領収書をいれる封筒)

・確定申告書A

・医療費控除を受けられる方へ(確定申告書の記載の仕方)

上の3点を用意しましょう。

サラリーマンの方は給与所得の源泉徴収表が必要です。共稼ぎの方は二人分用意しましょう。自営業の方は自分のお仕事の決算が終わってからになるかと思います。医療費還付の時効は5年間ありますのであせらないで大丈夫です。

医療費の領収書の計算がまとまっていれば、「医療費の明細書」の封筒のうえの部分を書くことができます。しかし各項目が多すぎて書ききれない場合があります。

その場合はエクセル等で同様の表を作り、合計金額を正しく出しておいて印刷して添付すれば大丈夫です。

後は控除額を計算して、確定申告書Aに記載して領収書と源泉徴収表を税務署に届ければ良いのですが・・・

私は初めて医療費控除の確定申告をする場合は、領収書の整理だけしっかりやって、税務署などの相談窓口で指導していただいて申告するのが確実だと思います。

毎年、2月の半ばから3月半ばまでは税の確定申告の相談場所がどちらでも多めに設けられています。

自営業の申告の方などと一緒に順番待ちしますので、そういうところでは時間がかかるかもしれませんが。医療費控除しか確定申告がない場合は1月でも申告は受け付けています。

還付金をもらうためには後日振り込みとなりますので、銀行口座番号、郵貯口座番号が必要です。確定申告書には印鑑を押す欄がありますので印鑑も忘れずに。

必要書類と領収書を用意して医療費控除の還付金をぜひ取り戻しましょう。

あとがき

私は自営業で少しは稼ぎがありますので、青色申告で確定申告Bを毎年やっています。昨今は東北大震災の影響で「復興特別所得税」があり計算が面倒になりました。

たいていはインターネットで書き込みをして印刷したのを税務署に送っていたのですが・・金額の桁数を間違って、税務署から呼び出されてしまったことがあります。

損失申告書のマイナスの金額でしたので税金が増えることはなかったのですが、来年以降、計算が間違っていると困るということで・・(恥)

確定申告の相談に行くと、税理士の方が親切に指導してくれ、その場でノートパソコンを入力、簡単に申告が済んでしまいます。

どうも去年は医療費が多いと感じたらがんばって医療費控除に挑戦してみましょう。

医療控除以外にも確定申告で税金がもどってくることがあります。参考まで

コメント